El otro día me tope con un Tweet de Steve Burns que tuvo mucha repercusión:

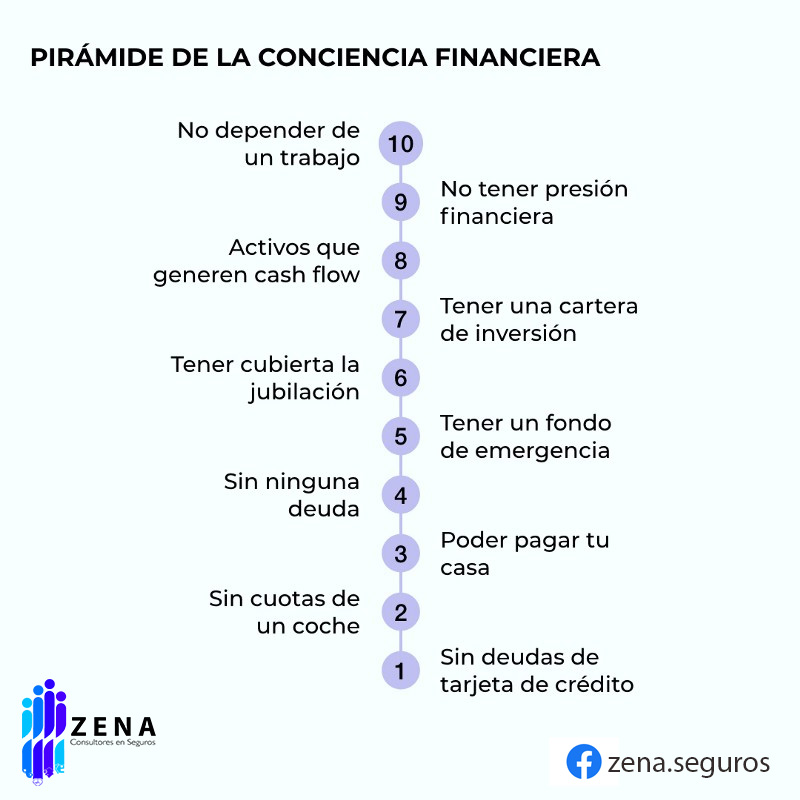

Y fue así porque pone de relieve un tema muy importante: ¿a qué logros financieros personales podemos aspirar?

Los logros financieros personales, aunque vienen marcados por la psicología, tu orden de valores y tus preferencias personales, nos pueden enseñar muchísimo sobre nuestra conciencia financiera. (o de la ausencia de ella).

Para profundizar sobre este tema, he decidido utilizar la escala que propone Burns y profundizar un poco sobre ella:

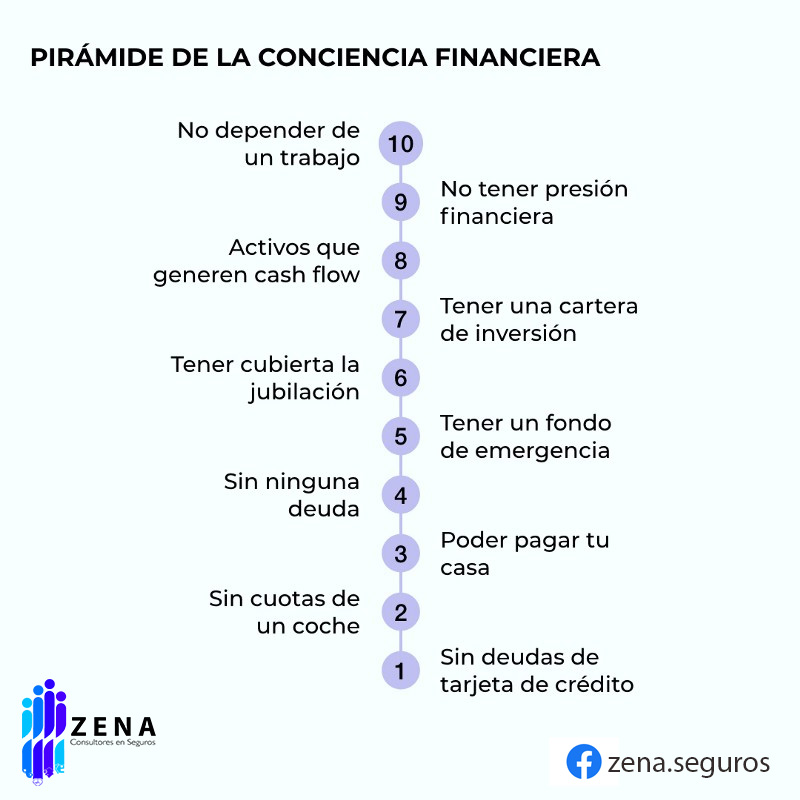

Nivel 1 y 2: Dejar de tener créditos al consumo

Salvo circunstancias particulares, tener créditos al consumo no es señal de conciencia financiera. Al hacer uso de ellos, probablemente estés adquiriendo algo que no puedes permitirte ahora con tus finanzas actuales, y que no va a hacer que generes mas valor. En vez de esperar a comprarte un coche o tener ese teléfono que quieres en base a tus ahorros, has decidido quemar tu tarjeta de crédito.

Ser capaz de acabar con todos los créditos al consumo y pensar mil veces antes de meterte en otro, es el primer escalón de la conciencia financiera personal.

Nivel 3: Poder pagar tu casa

Con la burbuja inmobiliaria volviendo a hincharse y las rentas por las nubes es difícil mantenerse sereno en este punto, pero muchas veces nos metemos nosotros solitos en problemas importantes con este tema. Aquello de “vivir por encima de nuestras posibilidades”, con rentas o hipotecas que simplemente no podemos permitirnos.

Como norma general, tu renta o hipoteca no debería estar por encima del 30% de tus ingresos. Si lo consigues, habrás alcanzado el siguiente nivel de conciencia financiera. Preguntate cuánto estás gastando en este tema., y si aún no compras casa estás a tiempo de hacerlo de manera inteligente.

Nivel 4: No tener deudas

Este nivel no deja de ser un resumen de los tres anteriores y se basa en una mentalidad; la mentalidad de tener conciencia y control sobre los recursos propios y ajenos.

Por ejemplo, se calcula que un esquema sano es que no deberíamos pedir una hipoteca si no somos capaces de cubrirla en 12 años. ¿Cuántas personas conoces con créditos hipotecarios a más de 20 años?

Cada situación es diferente, pero ser consciente de cómo funcionan la financiación ajena (deudas), y solo hacer uso de ella si va a trabajar en tu favor sería la base de este nivel de conciencia financiera.

Nivel 5: Tener un fondo de emergencia

Este es el primer nivel de consciencia financiera “plena”, y es desde donde partimos cuando hablamos de empezar a tener unas finanzas sanas.

Tener un fondo de emergencia y saber cómo construirlo, en función de tu edad y situación, es clave para empezar a avanzar en tu mentalidad financiera. Un fondo de emergencia sirve para mitigar la incertidumbre y te permite tomar decisiones con tranquilidad y tiempo.

Nivel 6: Tener cubierta la jubilación

Para ser consientes que con el esquema de la Ley del IMSS de 1997 las pensiones están extintas, no hace falta ser un monje budista. Pero, para ser capaz de tenerlo en cuenta y planificar tus finanzas a más de 30 años, sí que hace falta por lo menos respirar hondo y tener disciplina.

Por eso representa el siguiente nivel de conciencia financiera. Planificar a largo plazo no es fácil, pero es muy importante.

Nivel 7: Tener una cartera de inversión

Tener una cartera de inversión no es lo mismo que “meter dinero en la bolsa de valores” o “comprar acciones de Netflix”. Si eres capaz de comprender la diferencia estás en el siguiente nivel de conciencia financiera.

Una cartera de inversión implica construir una estructura diversificada de activos que se complementan entre sí, que reducen el riesgo y funcionan a largo plazo, todo ello para cumplir con ciertos objetivos. Es algo que implica conocimientos, estrategia y tiempo, pero que una vez implementado requiere poco esfuerzo y empieza a funcionar por sí solo.

Nivel 8: Tener activos que generen cash flow

Como hemos visto, una cartera de inversión es mucho más que dinero en bolsa. Además de dinero en mercados de renta fija (bonos o cetes) y renta variable (acciones) disponemos de otros tipos de activos: alternativos, real assets, de propiedad intelectual… que cubren diferentes objetivos y situaciones.

El siguiente nivel de conciencia financiera implica ser capaz de enriquecer tu cartera de inversión a través de activos que generen cashflow, o lo más importante, crearlos tú mismo.

Nivel 9 y 10: La independencia financiera

La libertad financiera es un término muy discutido en la literatura financiera de autoayuda, es más adecuado el término independencia financiera.

El máximo nivel de conciencia financiera es poder olvidarte de tus finanzas. Y, aunque parezca paradójico, para olvidarte de ellas tienes que ser capaz de tener una mentalidad y unos resultados muy consolidados. (Un gran músico no “piensa” en las escalas cuando improvisa un solo, simplemente fluyen. Pero porque las tiene totalmente interiorizadas).

Aspirar a no tener que vender nuestro tiempo para generar ingresos, o que las finanzas no presionen nuestras decisiones es a lo que aspiramos todos, desde el nivel 1 hasta el 10.

Para eso hace falta aprender, planificar, invertir y esperar. Pero si lo haces bien, si vas poco a poco con sentido común y criterio, cada vez estarás más cerca de conseguirlo y de tener una vida plena y tranquila.

Nos gustaría poder asesorarte en tus finanzas, juntos planearemos las mejores estrategias para ayudarte a lograr ese nivel de conciencia financiera. Contáctanos por correo a jose@zeguros.com.mx no importa de que parte del mundo nos escribas, si no vives en Chihuahua (México), las herramientas de videoconferencia son muy útiles, así que sin pretextos!